Протокол Федерального комитета по открытым рынкам (FOMC) Федеральной резервной системы от 15–16 марта показывает, что, учитывая «повышенную инфляцию и жесткие условия на рынке труда», ФРС необходимо принять решительные меры для сокращения своего баланса. при этом участники FOMC вновь подтвердили, «что запасы ценных бумаг Федерального резерва должны сокращаться с течением времени предсказуемым образом, прежде всего за счет корректировки реинвестированных сумм основных платежей…».

Но ФРС Джерома Пауэлла фактически не объявляла о конкретном плане по сокращению своего баланса до 4 мая и заявила тогда, что план не вступит в силу до 1 июня — почти через три месяца после того, как FOMC указал, что ФРС должна предпринять решительные действия. .

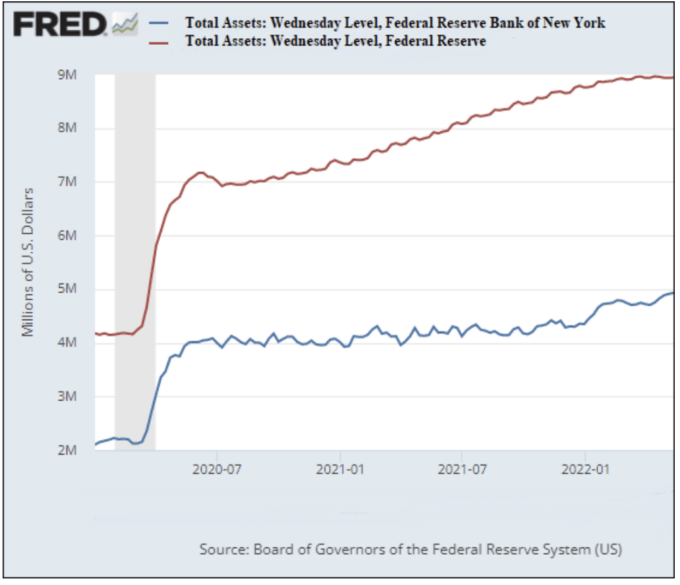

В результате этой задержки баланс ФРС остался на уровне 9 триллионов долларов с момента заседания FOMC 15-16 марта, поскольку инфляция продолжала стремительно расти.

Согласно собственному еженедельному выпуску ФРС H.4.1 с подробностями своего баланса, баланс ФРС составлял 9 трлн долларов на 16 марта и 8,991 трлн долларов на последнюю отчетную дату 11 мая.

На пресс-конференции Пауэлла 4 мая Майкл Макки из Bloomberg Television and Radio специально спросил Пауэлла: «Почему вы решили подождать до 1 июня?ул. начать сбрасывать ценные бумаги, а не начинать немедленно в середине этого месяца, скажем? Пауэлл ответил таким уклончивым ответом: «Так почему же 1 июня, это было просто «выбрать дату», знаете ли, и так получилось, что это была дата, которую мы выбрали. В этом не было ничего волшебного».

Столкнувшись с самыми высокими показателями инфляции за 40 лет, действия ФРС по замедлению темпов роста до 1 июня послали рынку сигнал о том, что ФРС еще больше отстает от своего мандата по контролю над инфляцией. На следующий день Dow упал на 1063 пункта, то есть на 3,1%, тогда как Nasdaq упал на 5%.

Крупнейшими компонентами баланса ФРС являются краткосрочные и среднесрочные казначейские векселя и облигации США, а также долгосрочные казначейские облигации США, которые она скупает на Уолл-стрит с тех пор, как впервые запустила свою так называемую программу «количественного смягчения» или количественного смягчения. крах Уолл-стрит в 2008 году. В меньшей степени количественное смягчение также включает скупку ФРС пакетов ипотечных кредитов, обеспеченных федеральным агентством (ипотечные ценные бумаги, или MBS). По состоянию на выпуск H.4.1 в прошлую среду баланс ФРС включал ценные бумаги на сумму 8,48 трлн долларов, из которых на казначейские обязательства приходилось 5,766 трлн долларов; На долю MBS приходилось 2,7 триллиона долларов; и долговые ценные бумаги федерального агентства, учитывающие баланс.

Основная часть баланса ФРС находится только в одном из 12 региональных банков ФРС — Федеральном резервном банке Нью-Йорка, известном на Уолл-стрит просто как ФРБ Нью-Йорка. Удобно, что Федеральный резервный банк Нью-Йорка — единственный региональный банк Федерального резерва, имеющий собственные торговые площадки с быстрым набором номера для мегабанков Уолл-стрит — один в Нью-Йорке и один, незаметно добавленный в Чикаго рядом с фьючерсной биржей. (См. «ФРБ Нью-Йорка без лишнего шума укомплектовала второй торговый зал рядом с фьючерсным рынком S&P 500 в Чикаго».) Кроме того, удобно, что ФРБ Нью-Йорка контролировала большую часть триллионных долларов программ помощи ФРС для Уолл-стрит во время и после финансовый крах 2008 года, а также триллионы долларов, полученные ФРС в виде совокупных кредитов репо в 2019 и 2020 годах. (Многие триллионы долларов этих кредитов репо были получены в 2019 году, за несколько месяцев до пандемии.)

Скупая ФРС долговые инструменты на триллионы долларов у Уолл-Стрит, она создает искусственный спрос, которого в противном случае не существовало бы. Это, в свою очередь, снижает процентные ставки и создает искусственный уровень процентных ставок, которого иначе не было бы.

Искусственно созданный ФРС «нулевой диапазон» процентных ставок стимулировал принятие риска, потому что хедж-фондам и другим спекулянтам становится легко получать огромные суммы денег, чтобы играть на рынках по очень низким процентным ставкам. (Для получения дополнительной информации по этой теме см. наш отчет от 13 апреля прошлого года: Маржинальный долг вырос на 49 процентов за один год до 814 миллиардов долларов. Фактическая цифра может исчисляться триллионами. Вот почему.)

23 сентября прошлого года Федеральная резервная система выпустила статистический отчет Z.1 о финансовых счетах Соединенных Штатов. Раздел «Корпоративные акции» показал, что на конец 2019 года рыночная стоимость всех публично торгуемых акций (акций) в США достигла 38,47 трлн долларов. К 30 июня 2021 года, несмотря на продолжающуюся пандемию, рыночная стоимость всех публично торгуемых акций выросла до 54,768 триллиона долларов, увеличившись на 42 процента. (См. стр. 130, строка 29 по этой ссылке.)

Согласно данным Всемирного банка, фондовый рынок США на уровне 54,768 трлн долларов был больше, чем совокупный ВВП США, Китая, Японии, Германии, Франции, Италии, Испании и Великобритании.

Источник кредитного плеча, который поддерживает этот огромный пузырь, скрывается в мегабанках Уолл-Стрит, которым Конгресс разрешает функционировать как в качестве торговых казино, так и в качестве владельцев крупнейших федерально застрахованных коммерческих банков в Соединенных Штатах. Эти мегабанки с Уолл-Стрит предоставляют маржинальные кредиты хедж-фондам (услуги первичных брокеров), а также маскируют непристойно заемные маржинальные кредиты под свопы совокупного дохода (деривативы) для хедж-фондов семейного офиса, как мы узнали из краха Archegos Capital Management.

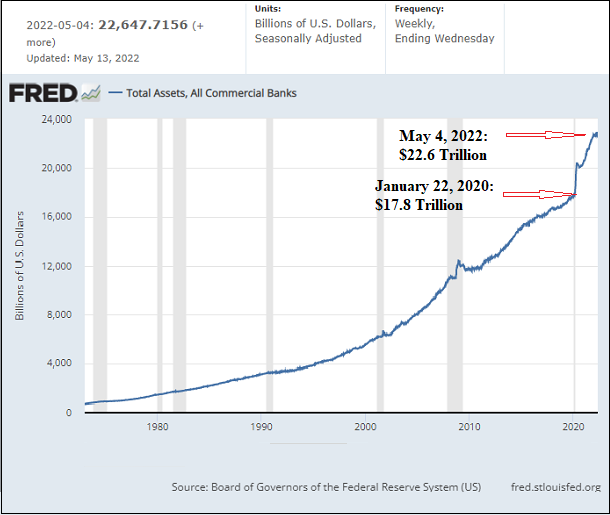

Как показано на диаграмме ниже, активы всех коммерческих банков США на 3 июня 2009 года составляли 12 триллионов долларов. Потребовалось восемь лет, до 7 июня 2017 года, чтобы эти активы выросли на 35 процентов и достигли 16,2 триллиона долларов. Но при Джероме Пауэлле в качестве председателя ФРС активы коммерческих банков резко выросли всего за последние два с четвертью года, увеличившись с 17,8 трлн долларов 22 января 2020 года до 22,6 трлн долларов 4 мая 2022 года.

А благодаря истории слияний мегабанков, проводимой ФРС, по состоянию на 31 декабря прошлого года всего шесть банковских холдинговых компаний (из 4839 застрахованных на федеральном уровне коммерческих банков и сберегательных ассоциаций) владеют 13,699 трлн долларов, или 61 процент всех активов всех коммерческих банков. (Это самая опасная концентрация риска в истории банковского дела, застрахованного на федеральном уровне в Соединенных Штатах.) Эти шесть банковских холдинговых компаний: JPMorgan Chase с активами в размере 3,7 трлн долларов; Bank of America с $3,169 трлн; Citigroup с активами в размере 2,29 трлн долларов; Wells Fargo с $1,9 трлн; Goldman Sachs Group с $1,46 трлн; и Morgan Stanley с $1,18 трлн. (Наши данные об активах взяты со страницы 19 ежеквартального отчета Управления валютного контролера по этой ссылке.)

Не говоря уже о том, что это те самые шесть банковских холдинговых компаний, которые контролируют 89 процентов деривативов на сумму 234 триллиона долларов, которые имеют привычку падать во время каждого цикла повышения ставок ФРС. (Для получения данных о деривативах см. последнюю ссылку в абзаце выше.)

Это впервые появилось на Уолл-стрит на параде.

Source: https://www.counterpunch.org/2022/05/20/jerome-powells-fed-in-two-frightening-charts/